接待や贈答品にかかった支出は、どこまで経費にしてよいのか悩むことがあります。交際費を正しく処理するためには、勘定科目や利用できる限度額などのルールを理解しましょう。この記事では交際費の定義や計上方法のポイント、注意事項について詳しく紹介します。

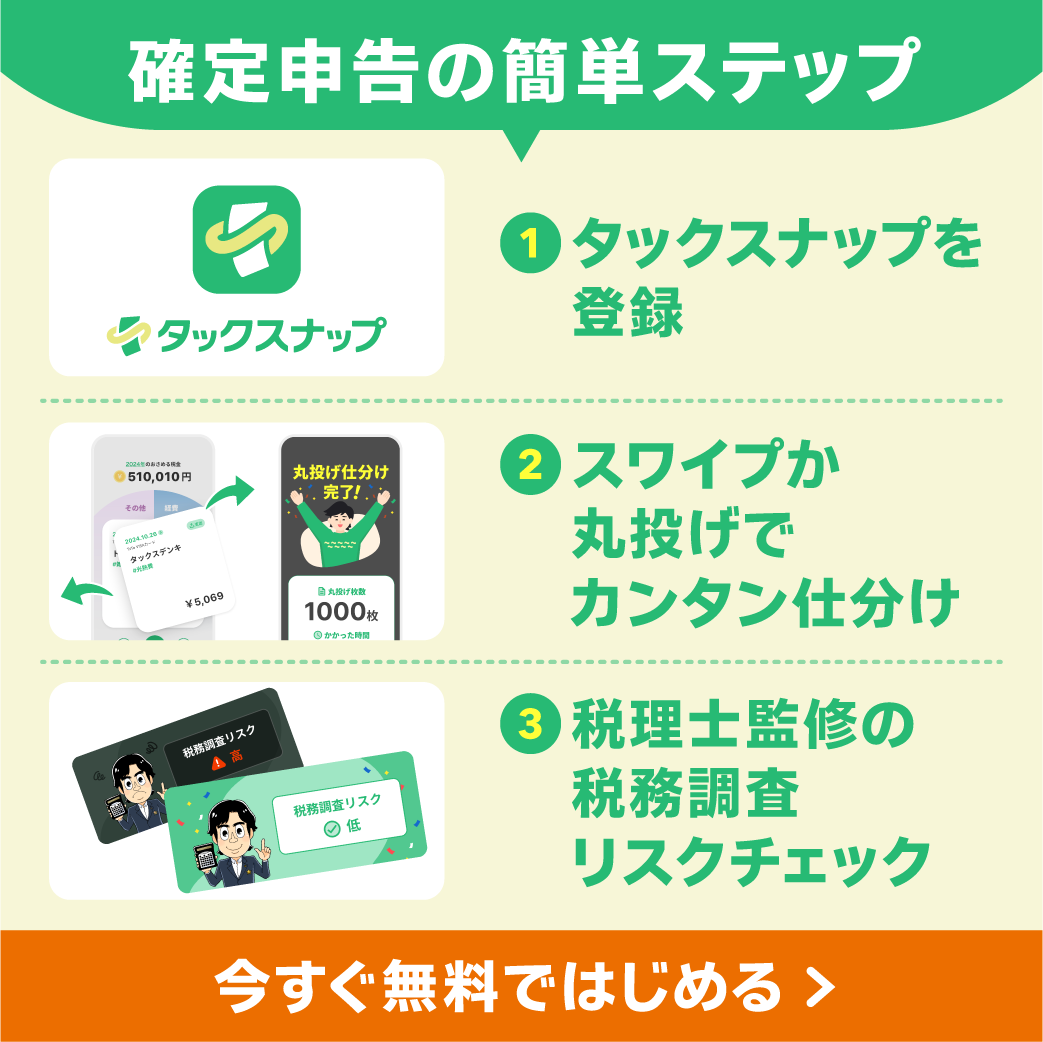

タックスナップは、フリーランスや個人事業主に特化したクラウド型会計ソフトで、”カンタン”・”安心”に特化したスマホだけで経理から確定申告まで完結できるアプリです。特徴的なスワイプ仕分けは、従来と比較し手間を1/10以下に削減することができ、丸投げ仕分けは1,000件を10秒程度で仕分けする画期的な機能です。また安心を担保するために、税理士監修の税務調査リスクチェック機能も搭載。さらに、他の会計ソフトからのデータ移行もスムーズに行え、経理業務を効率的にサポートします。

今なら2週間無料で始められるチャンス!

田淵 宏明

田淵 宏明

【所属】

税理士法人Five Starパートナーズ 代表税理士

【経歴】

大阪府豊中市出身。関西学院大学経済学部卒業後、中原会計事務所に入所。2001年に税理士試験全科目合格。その後、新日本アーンスト・アンド・ヤング税理士法人で国際税務業務に従事。2005年にヒロ☆総合会計事務所を設立し、2022年に税理士法人Five Starパートナーズへ組織変更。また、YouTubeチャンネル「税理士YouTuberチャンネル!!」を運営し、税務や経営に関する情報を発信している。

保有資格: 税理士

※詳細やご自身の状況に応じた適切な対応については、税理士等の専門家にご相談ください。

確定申告でカンタンと安心を両立した3つの魅力

1. 交際費とは何か

交際費の概要

交際費とは、取引先や顧客との関係を円滑に進めるために支出する飲食・贈答・接待などの費用です。法人の場合は法人税法上、個人事業主の場合は所得税法上の経費として扱われます。業務遂行のために必要かどうかが判断のカギです。

主な交際費の例

- 取引先への贈答品

- 接待時の飲食費

- 応接室での茶菓子

- 冠婚葬祭へのお祝い・香典など

2. 交際費になるかどうかの区分

交際費と会議費の違い

- 会議費は社内や取引先との打合せに伴う軽飲食費などを指し、一定の要件を満たせば会議費として計上可能です。一般的に一人あたり5,000円以下の飲食代であれば会議費扱いできますが、2時間以上の打合せなど具体的要件を示すのが望ましいです。

交際費と広告宣伝費の境界

- 広告宣伝費は企業の販売促進のために使われる支出です。対して交際費は特定の取引先を接待する目的が強い支出になります。多人数に広く配布するノベルティは広告宣伝費になりやすいですが、少数の取引先だけへ贈る場合は交際費の可能性が高いです。

接待飲食費と福利厚生費

- 福利厚生費は従業員の福利向上のための費用なので、社内の懇親会費用などが該当します。一方、取引先を招いての会食は接待飲食費として交際費に分類されることになります。

3. 交際費として経費計上するための条件

事業に必要であると説明できること

その支出が事業に関連しない単なる個人利用なら経費にできません。領収書などに取引先名や目的をメモしておくと、税務調査時にスムーズに説明できます。

領収書・レシートはしっかり保管する

交際費は疑われやすい分野なので、証憑を紛失すると否認される可能性があります。必ず領収書やメモをセットで保管しておきましょう。

4. 個人事業主と法人で異なる交際費の取扱い

個人事業主の交際費

個人事業主の場合、法的に交際費の上限はありません。ただしプライベートと事業用の線引きが曖昧だと税務署に否認されるリスクがあります。対象者や内容を明確にしておくことが大切です。

法人の場合

一定の資本金規模によって交際費として損金算入できる金額や限度額が定められています。中小企業(資本金1億円以下)は800万円まで損金算入ができ、それを超える部分は損金算入できません。

5. 交際費の仕訳例

取引先と飲食した場合

- 借方:交際費(○○円)

- 貸方:普通預金(○○円)など

贈答品を購入し、現金で支払った場合

- 借方:交際費(○○円)

- 貸方:現金(○○円)

社内で行われた取引先との商談中の軽食

- 借方:会議費(○○円)

- 貸方:普通預金(○○円)

確定申告を簡単にするには

スマホで提出まで完結

スマホ対応のe-Taxアプリを利用すれば、土日に自宅で申告書を作成・提出できます。紙の申告書を用意する手間が省け、時間を大幅に節約できます。

レシート読み取り機能を活用

会計ソフトを使えば、領収書やレシートを撮影して経費を自動記録できます。土日の短い時間でも効率的にデータを整理し、確定申告に備えることが可能です。

確定申告を簡単にするには

タックスナップは、フリーランスや個人事業主のために開発された画期的なクラウド型会計ソフトです。スマートフォンだけで経理や確定申告をスムーズに完結させることができ、ユーザーの利便性と安心を両立した設計が特長です。

今なら2週間無料で始められるチャンス!

丸投げ仕分け & スワイプ機能

タックスナップの「スワイプ仕分け」機能は、金融機関と連携していれば、スマホで経費や売上を右、プライベートを左にスワイプするだけで、手間なく直感的に仕分けが完了します。また、「丸投げ仕分け」機能は、スワイプ操作すら省略したい方に最適で、すべての仕分けをタックスナップ側が自動で処理。1,000件の仕分けも約10秒で完了するため、驚くほど効率的に仕分けが行えます。

税理士監修の税務調査リスクチェック

確定申告の際に多くの方が不安を感じるのが税務調査ですが、タックスナップでは税理士監修の「税務調査リスクチェック」機能を搭載。申告内容をシステムがチェックし、リスクのある項目をユーザーに知らせてくれるため、税務調査への対策がしやすくなり、安心して確定申告を完了できます。

他会計ソフトからのスムーズな乗り換え

既に他の会計ソフトを利用している場合も、タックスナップへの移行は非常に簡単です。データのインポート機能が備わっており、過去のデータもシームレスに引き継げるので、乗り換えの手間をかけずにスムーズに使用を開始できます。

スマホで提出まで完結

経理業務の全てがスマホで完結します。確定申告の書類作成から提出まで、スマホでの操作で簡単に進められ、時間と手間を大幅に削減します。

レシート読み取り機能で経費管理が簡単

レシートを手作業で入力する手間を省くため、タックスナップは高精度の「レシート読み取り」機能を搭載。スマホのカメラでレシートを撮影するだけで、瞬時に必要な情報を読み取り、データを自動で整理して仕訳に反映させます。これにより、経費入力のミスを減らし、時間を節約できます。

タックスナップは、シンプルで使いやすく豊富な機能で、フリーランスや個人事業主の経理の手間を劇的に軽減します。今すぐタックスナップを使い始めて、経理業務をもっとスマートにしましょう。

まとめ

交際費は事業に関連した接待や贈答品などを対象とする費用ですが、他の勘定科目(会議費や広告宣伝費など)との区別が難しく、税務上も誤解を招きやすい領域です。個人事業主なら上限がなくても、プライベート利用が紛れ込まないよう注意が必要。法人なら法定の限度額や特例を把握し、領収書の保存や取引相手・目的の記録を徹底して正しく経費処理しましょう。

タックスナップは、簡単さと安心感を兼ね備え、フリーランスや個人事業主の経理・確定申告をサポートする強力な会計ツールです。スワイプで手軽に取引を仕分けし、自動仕分けで更に効率を追求。税務調査リスクチェックで安心感を高め、スマホ一台で提出まで完結できる便利さで、経理のストレスを大幅に軽減します。他会計ソフトからの乗り換えも簡単なので、今すぐ試してみる価値があります。

今なら2週間無料で始められるチャンス!

よくある質問

Q1. 取引先に贈るお中元・お歳暮はすべて交際費になる?

包装や商品が高額の場合は交際費、幅広い顧客に贈るノベルティ的な品で比較的低額なら広告宣伝費などに分類される可能性があります。

Q2. 社員同士の懇親会は交際費?

従業員だけで行う懇親会は基本的に福利厚生費です。取引先が参加する場合は交際費に区分されることがあります。

確定申告でカンタンと安心を両立した3つの魅力