働く時間や場所に縛られず、比較的気軽に始められるフードデリバリー配達員。とはいえ、個人で得られる報酬には、税金の問題がついて回ります。「副業だから大丈夫」「アルバイト感覚なので見過ごしてしまった」などの理由で、確定申告をしなくていいと勘違いしている人も少なくありません。しかし、収益が一定のラインを超えている場合、きちんと申告を行わないと後からペナルティや税務調査を受ける可能性があります。本記事では、確定申告が必要な方の条件や、無申告のリスク、申告手続きを楽にする方法をわかりやすく紹介します。

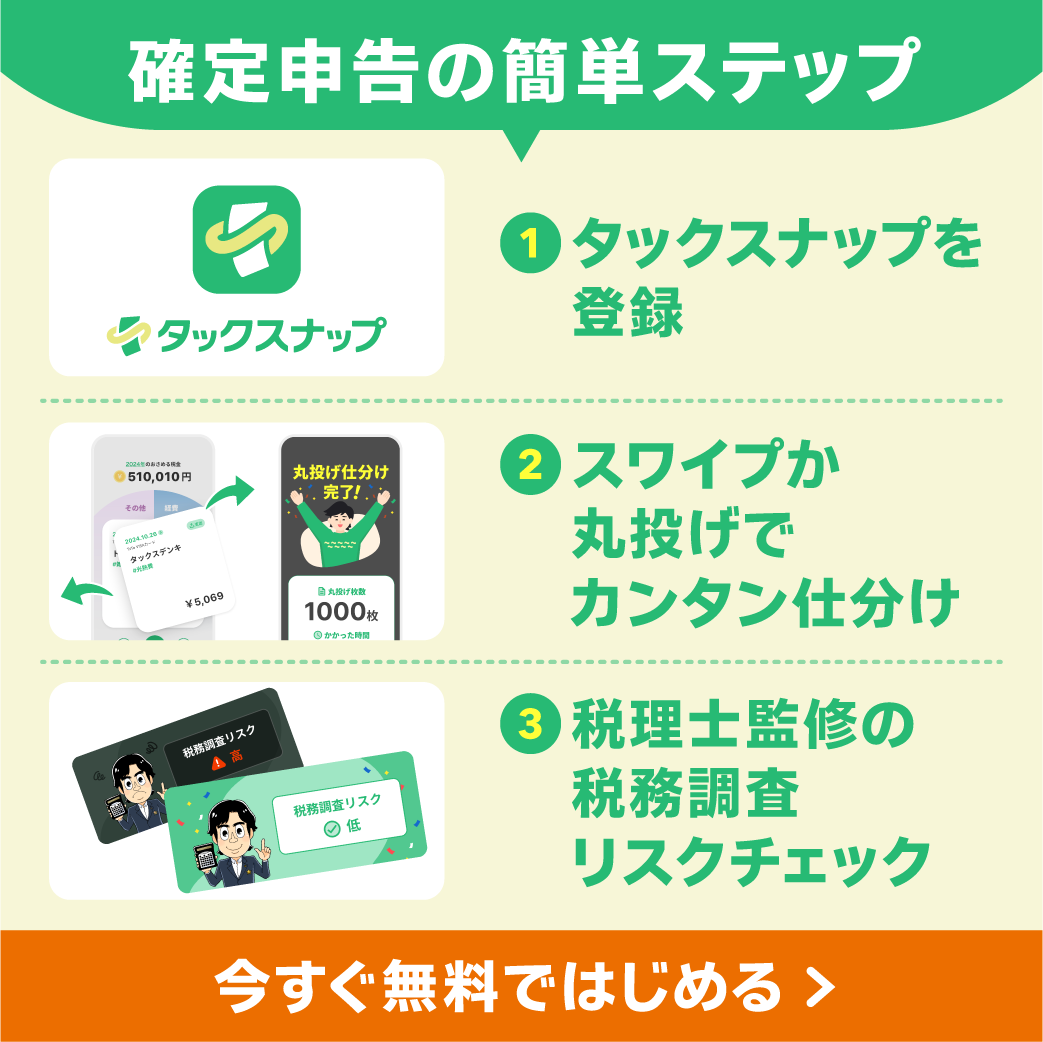

タックスナップは、フリーランスや個人事業主に特化したクラウド型会計ソフトで、”カンタン”・”安心”に特化したスマホだけで経理から確定申告まで完結できるアプリです。特徴的なスワイプ仕分けは、従来と比較し手間を1/10以下に削減することができ、丸投げ仕分けは1,000件を10秒程度で仕分けする画期的な機能です。また安心を担保するために、税理士監修の税務調査リスクチェック機能も搭載。さらに、他の会計ソフトからのデータ移行もスムーズに行え、経理業務を効率的にサポートします。

今なら2週間無料で始められるチャンス!

田淵 宏明

田淵 宏明

【所属】

税理士法人Five Starパートナーズ 代表税理士

【経歴】

大阪府豊中市出身。関西学院大学経済学部卒業後、中原会計事務所に入所。2001年に税理士試験全科目合格。その後、新日本アーンスト・アンド・ヤング税理士法人で国際税務業務に従事。2005年にヒロ☆総合会計事務所を設立し、2022年に税理士法人Five Starパートナーズへ組織変更。また、YouTubeチャンネル「税理士YouTuberチャンネル!!」を運営し、税務や経営に関する情報を発信している。

保有資格: 税理士

※詳細やご自身の状況に応じた適切な対応については、税理士等の専門家にご相談ください。

確定申告でカンタンと安心を両立した3つの魅力

フードデリバリー配達員は原則確定申告が必要

フードデリバリー配達員は、多くの場合「業務委託」という形態で報酬を得ています。これは、会社に雇用されるのではなく、個人事業主として働いているイメージに近いものです。そのため、ある一定以上の所得を得た場合は、自分で確定申告を行い、税金を納める義務が生じます。以下のような状況に当てはまる方は、申告の必要性を改めて確認しましょう。

本業をフードデリバリー配達員としている方

フードデリバリー配達員を専業としており、年間の所得(売上−経費)が48万円を超える場合は、確定申告が必須です。2020年分以降、基礎控除が48万円に引き上げられているため、所得が48万円を超えると申告の義務が発生します。

副業としてフードデリバリー配達員をしている方

本業が会社員や公務員であっても、フードデリバリーの年間所得が20万円超であれば確定申告が必要です。会社で年末調整を受けていても、副業分の税金までは処理されないため、自分で申告しなければいけません。

自営業をしていてその合間に配達員をしている方

すでに自営業(個人事業主)として事業所得がある方が、空いた時間にフードデリバリー配達を行い、年間の事業所得の合計が基礎控除48万円を超える場合も同様に確定申告が必要になります。ほかの事業と合算して申告することを忘れないようにしましょう。

アルバイトとして配達員をしている方

フードデリバリーサービスの中には、アルバイト扱いで雇用しているケースもあります。その場合、給与所得として源泉徴収が行われていれば、基本的には年末調整で処理が完了する可能性があります。しかし、年間収入が一定額を超えると年末調整だけでは処理しきれない場合や、他のアルバイトを掛け持ちしている場合などで申告が必要になるケースもあるので注意が必要です。

フードデリバリー配達員の無申告が見つかったらどうなる?

フードデリバリー配達員として十分な所得があったにもかかわらず、確定申告を行わずにいると、無申告加算税や延滞税などのペナルティが科される可能性があります。

- 無申告加算税:申告期限後に税務署から指摘されて初めて申告した場合に課される「追徴課税」です。申告が遅れた期間や故意の有無によって税率が変わる可能性があります。

- 延滞税:本来の納付期限から遅延している期間に応じて、日単位で加算される税金です。放置すればするほど膨らんでしまいます。

また、税務署が無申告を疑った場合、税務調査が行われることがあります。調査では銀行口座の入出金履歴や配達アプリの報酬明細などが確認される可能性があり、悪質とみなされれば重いペナルティが課されることもあります。トラブルを避けるためにも、収入が一定ラインを超えている場合は必ず確定申告をしましょう。

フードデリバリー配達員として経費で落とせるものとは?

フードデリバリー配達員が手取りを正しく把握するには、「売上からどこまで経費を差し引けるか」を理解しておくことが欠かせません。経費にできる主な支出は、大きく 車両関連費・通信費・メンテナンス費・保険料・デバイス費用・装備品 の六つに分けられます。

まず車両関連費には、自転車やバイクを購入・レンタルする際の費用、ガソリン代、そして稼働中に利用する駐輪場・駐車場の料金が含まれます。次に通信費です。配達アプリを使うスマホの通信料や電話代、自宅のインターネット回線も業務利用分を按分して経費化できます。さらに、自転車やバイクの点検・パンク修理といったメンテナンス費、バイクの任意保険や自転車保険といった保険料も、仕事に必要であれば経費計上が可能です。

配達専用で購入したスマホやタブレットも忘れずに計上しましょう。また、レインコートやヘルメットなどの安全装備、タイヤ・オイルといった消耗品も経費になります。ポイントは「仕事との因果関係」を示せる証拠を残すことです。領収書・レシートはもちろん、スマホ料金やガソリン代の明細も保存し、必要に応じて事業利用割合をメモしておくと安心です。自家用バイクや個人のスマホなどプライベートと併用している場合は、使用時間や走行距離など客観的な基準で按分しておきましょう。

これらを経費にできるかどうかは「仕事に必要不可欠であるか」が基準になります。プライベートと兼用している物品(例:自家用バイクやスマホ)は、合理的に仕事用の割合を決めて、その分だけを経費として計上しましょう。領収書やレシートを日頃から保存し、証拠を残しておくことも大切です。

フードデリバリー配達員の確定申告方法とは?

年間収入の集計

まずは 1 月 1 日から 12 月 31 日までに獲得した報酬を正確に把握します。Uber Eats、出前館、Wolt など複数のアプリで走っている場合は、それぞれの管理画面や月次レポートから CSV・PDF をダウンロードしておきましょう。ダウンロード日とファイル名をそろえると後で照合しやすくなります。各社とも「支払日」と「売上計上日」がずれることがあるため、売上計上日ベースで合算するのが原則です。源泉所得税やシステム手数料を控除した「手取り額」ではなく、手数料控除前の「総売上」を集計する点にも注意してください。

経費の計算

次に、集計した売上から差し引ける経費を洗い出します。車両関連費(ガソリン・バイクレンタル料・駐輪場代)、通信費(スマホのパケット代・アプリ利用料)、修理・メンテナンス費(オイル交換やパンク修理)、保険料、装備・消耗品(雨具・ヘルメット・タイヤなど)が代表的です。レシートや領収書は日付順にクリアファイルやアプリで整理し、支払先・金額・用途メモを必ず残しておきましょう。私的利用が混在するバイクやスマホは、業務に使った時間・走行距離など客観的な根拠で 按分割合 を算出し、その割合だけを経費化します。

所得(利益)の算定

売上総額から経費合計を差し引いた金額が「事業所得(利益)」です。ここで 48 万円の基礎控除を適用できるかが分岐点。利益が 48 万円以下なら所得税はかからず、住民税のみ申告不要制度(市区町村要確認)を使えるケースもあります。利益が 48 万円超に達した場合は、さらに社会保険料控除や生命保険料控除など各種所得控除を差し引いて課税所得を求め、超過累進税率で所得税額を計算します。同時に、前年の利益が 290 万円を上回りそうなら個人事業税、基準期間(2 年前)の売上が 1,000 万円を超えたら消費税の課税義務も意識しておきましょう。

書類の作成

青色申告を選ぶと複式簿記と決算書(青色申告決算書)の作成が必要ですが、最大 65 万円の特別控除が得られます。白色申告は収支内訳書のみで済むものの控除メリットはありません。Excel や会計ソフトで月次仕訳を入力し、年間推移を確認してから確定申告書 B(第一表・第二表)に転記します。医療費控除の明細や寄附金受領証など、追加控除を利用する場合は添付書類台紙か e-Tax で PDF を準備しておきましょう。青色申告を初めて使うなら、開業日から2か月以内に青色申告承認申請書を提出してあるかも再確認してください。

税務署への提出と納税

書類がそろったら、e-Tax(マイナンバーカード方式・ID・パスワード方式)で電子送信するのが最もスムーズです。控えの PDF はクラウドに保存し、送信後に「受信通知」を必ずダウンロードしておきましょう。郵送で提出する場合は、信書便として扱われる「書留」「特定記録郵便」など追跡可能な方法を選ぶと安心です。提出期限は 翌年3月15日(期限日が土日祝なら翌平日)まで。納税が発生した場合は銀行窓口・クレカ納付・ダイレクト納付・コンビニ QR 納付など、いずれも同日までに完了させます。延納や納付猶予制度を利用したい場合は、期限前に必ず税務署へ相談しましょう。

青色、白色申告どちらがおすすめなの?

青色申告は、複式簿記での記帳や決算書類の提出が必要なため手間がかかりますが、最大65万円の特別控除など大きな節税メリットを得られます。また、赤字を3年間繰り越せる特典もあるため、フードデリバリー配達員として安定した収入を目指す方にとっては検討する価値が高いでしょう。

一方、白色申告は記帳方法がシンプルで、事前の申請も必要ありません。ただし、青色申告ほどの控除や特典はなく、節税効果が小さいデメリットがあります。収入の規模がまだ小さく、本格的な事業化を考えていない人は、まず白色申告から始めるのも一つの方法です。

よくある間違いと注意点

フードデリバリー配達員が確定申告を行う際、まず多いのが「必要な領収書やレシートを紛失してしまう」トラブルです。経費として認められるかどうかは証拠書類があるかどうかが重要になります。また、1月1日~12月31日までが申告対象期間であることを把握していなかったり、プライベートと仕事用をしっかり区別せずに経費計上してしまう方も少なくありません。加えて、副業として配達を行っている場合は、本業の給与所得とは別に申告が必要になることを見落とさないよう気をつけましょう。

フードデリバリー配達員がおすすめしている確定申告を簡単にする方法

タックスナップは、フリーランスや個人事業主のために開発された画期的なクラウド型会計ソフトです。スマートフォンだけで経理や確定申告をスムーズに完結させることができ、ユーザーの利便性と安心を両立した設計が特長です。

今なら2週間無料で始められるチャンス!

丸投げ仕分け & スワイプ機能

タックスナップの「スワイプ仕分け」機能は、金融機関と連携していれば、スマホで経費や売上を右、プライベートを左にスワイプするだけで、手間なく直感的に仕分けが完了します。また、「丸投げ仕分け」機能は、スワイプ操作すら省略したい方に最適で、すべての仕分けをタックスナップ側が自動で処理。1,000件の仕分けも約10秒で完了するため、驚くほど効率的に仕分けが行えます。

税理士監修の税務調査リスクチェック

確定申告の際に多くの方が不安を感じるのが税務調査ですが、タックスナップでは税理士監修の「税務調査リスクチェック」機能を搭載。申告内容をシステムがチェックし、リスクのある項目をユーザーに知らせてくれるため、税務調査への対策がしやすくなり、安心して確定申告を完了できます。

他会計ソフトからのスムーズな乗り換え

既に他の会計ソフトを利用している場合も、タックスナップへの移行は非常に簡単です。データのインポート機能が備わっており、過去のデータもシームレスに引き継げるので、乗り換えの手間をかけずにスムーズに使用を開始できます。

スマホで提出まで完結

経理業務の全てがスマホで完結します。確定申告の書類作成から提出まで、スマホでの操作で簡単に進められ、時間と手間を大幅に削減します。

レシート読み取り機能で経費管理が簡単

レシートを手作業で入力する手間を省くため、タックスナップは高精度の「レシート読み取り」機能を搭載。スマホのカメラでレシートを撮影するだけで、瞬時に必要な情報を読み取り、データを自動で整理して仕訳に反映させます。これにより、経費入力のミスを減らし、時間を節約できます。

タックスナップは、シンプルで使いやすく豊富な機能で、フリーランスや個人事業主の経理の手間を劇的に軽減します。今すぐタックスナップを使い始めて、経理業務をもっとスマートにしましょう。

まとめ

フードデリバリー配達員として得た収入が一定額を超える場合、確定申告は必ず行う必要があります。無申告のまま放置すると、無申告加算税や延滞税などのペナルティが課せられ、税務調査のリスクも高まります。逆に、きちんと申告すれば経費を差し引いて所得税を抑えられたり、青色申告特別控除などの特典を活用して節税できるメリットも得られます。

タックスナップは、簡単さと安心感を兼ね備え、フリーランスや個人事業主の経理・確定申告をサポートする強力な会計ツールです。スワイプで手軽に取引を仕分けし、自動仕分けで更に効率を追求。税務調査リスクチェックで安心感を高め、スマホ一台で提出まで完結できる便利さで、経理のストレスを大幅に軽減します。他会計ソフトからの乗り換えも簡単なので、今すぐ試してみる価値があります。

今なら2週間無料で始められるチャンス!

よくある質問

確定申告の期限はいつからいつまで?

個人事業主の場合、該当年の1月1日から12月31日までの所得について、翌年2月16日~3月15日が確定申告と納税の期限です。フードデリバリー配達員としての所得も、原則この期間内に申告し、税金を納めなければなりません。

確定申告を忘れた場合どうなるの?

期限内に申告や納税を行わないと、無申告加算税や延滞税が課される可能性があります。申告遅延の期間が長いほど、税金以外の負担も増えてしまうため、気づいたらすぐに期限後申告を行い、できるだけ軽いペナルティで済むよう対処しましょう。

フードデリバリー配達員におすすめの節税方法とは?

最も大きいのは、青色申告を活用して最大65万円の控除を受ける方法です。また、経費として認められる支出を正確に計上し、必要な証拠書類(領収書など)をきちんと保管しておけば、所得を圧縮して納税額を抑えられます。クラウド会計ソフトを活用しながら、経費管理や仕分けを日頃から行うことが重要です。

確定申告でカンタンと安心を両立した3つの魅力