「開業はしたけれど、まだ売上がない」「赤字の状態だが、税務署に提出する書類はあるのだろうか?」といった疑問を持つ方は多いでしょう。個人事業主として事業をスタートしても、しばらくは売上がゼロの期間が続くことは決して珍しくありません。本記事では、そんな状況でも提出すべき書類やメリット、確定申告がどうなるのかなど、詳しく解説していきます。

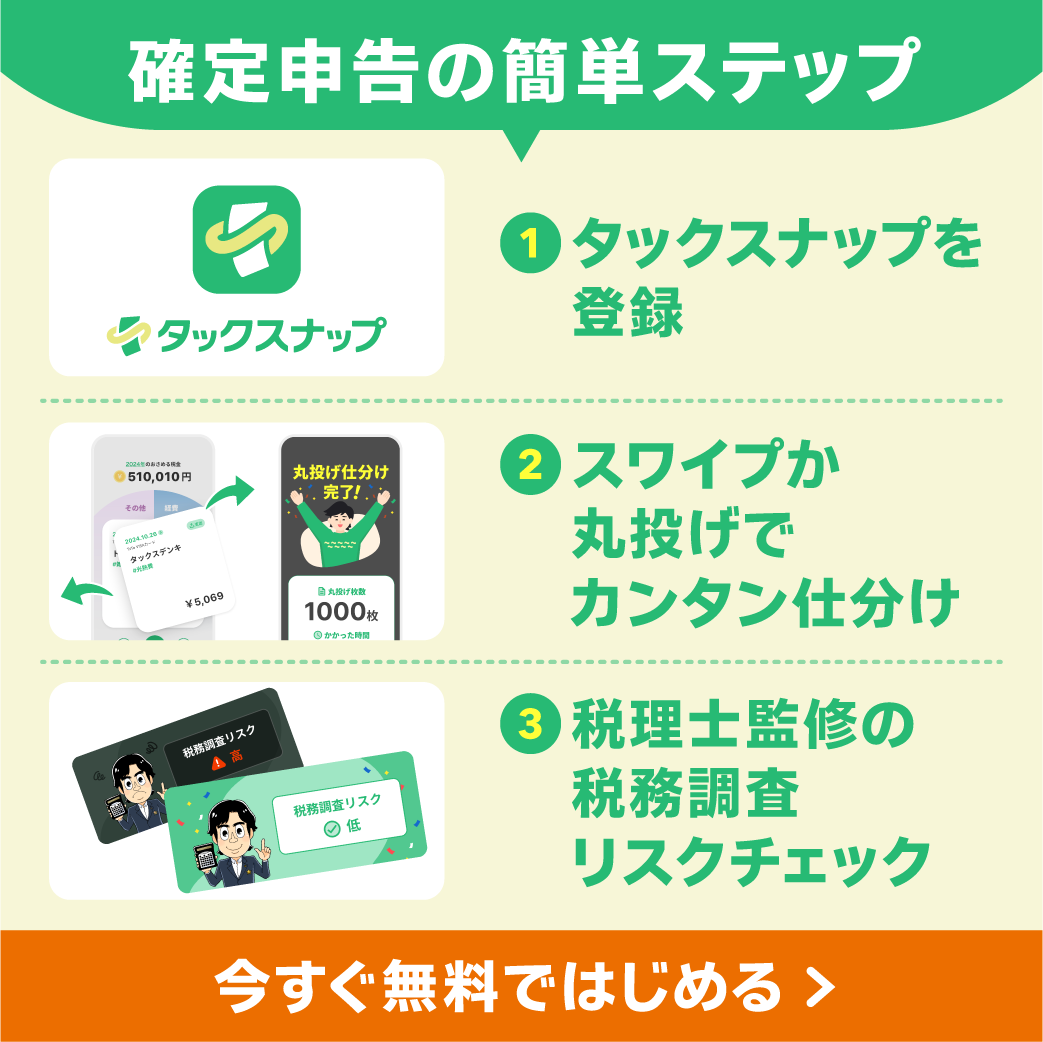

タックスナップは、フリーランスや個人事業主に特化したクラウド型会計ソフトで、”カンタン”・”安心”に特化したスマホだけで経理から確定申告まで完結できるアプリです。特徴的なスワイプ仕分けは、従来と比較し手間を1/10以下に削減することができ、丸投げ仕分けは1,000件を10秒程度で仕分けする画期的な機能です。また安心を担保するために、税理士監修の税務調査リスクチェック機能も搭載。さらに、他の会計ソフトからのデータ移行もスムーズに行え、経理業務を効率的にサポートします。

今なら2週間無料で始められるチャンス!

田淵 宏明

田淵 宏明

【所属】

税理士法人Five Starパートナーズ 代表税理士

【経歴】

大阪府豊中市出身。関西学院大学経済学部卒業後、中原会計事務所に入所。2001年に税理士試験全科目合格。その後、新日本アーンスト・アンド・ヤング税理士法人で国際税務業務に従事。2005年にヒロ☆総合会計事務所を設立し、2022年に税理士法人Five Starパートナーズへ組織変更。また、YouTubeチャンネル「税理士YouTuberチャンネル!!」を運営し、税務や経営に関する情報を発信している。

保有資格: 税理士

※詳細やご自身の状況に応じた適切な対応については、税理士等の専門家にご相談ください。

確定申告でカンタンと安心を両立した3つの魅力

売上なしでも個人事業主として活動は可能?必要な届出や理由

開業届や青色申告を活用するメリット

事業拡大へ向けた準備を整えよう

個人事業主としての活動を始めようと決意したものの、まだ顧客や案件が見つからず、売上が発生していない状況にあるのは珍しいことではありません。新たにビジネスを立ち上げるためには、準備や市場調査に時間がかかる場合が多いです。このような状況において、「売上がないから税務署に何も出さなくても大丈夫」と考える人もいるでしょう。しかし、実際には法律的に収入がゼロでも個人事業主として開業届を出す意義やメリットは大いにあります。

開業届を提出する意義

事業開始を公的に示す手続き

開業届の提出は、事業を開始したことを公的に示す手続きです。この手続きを行うことで、税務上の地位が明確になり、売上がゼロでも実質的に事業を開始したと見なすことができます。例えば、取引先との打ち合わせや仕入れ準備を始めた場合など、実際に事業の動きがあるならば、開業届を提出する意義があります。

青色申告のメリット

最大65万円の青色申告特別控除

特に青色申告の制度を利用したい場合、開業届と一緒に青色申告承認申請書を提出することが必要です。これにより、青色申告特別控除(最大65万円)を得ることができ、税制上のメリットを享受できます。これにより、税負担を軽減し、事業を始めた段階からしっかりと節税を考えることができます。

事業の信用度を高める

融資面での信用度アップ

開業届を提出しておくと、金融機関とのやり取りや資金調達の際に「事業をやっている人」として認められやすくなり、融資面での信用度が向上します。仮に売上がまったく出ていない時期でも、「開業して何も稼げていないのは事業として成立しているのか?」と不安に感じるかもしれませんが、売上拡大に向けての準備段階として、開業届だけは早めに済ませておくことをお勧めします。これにより、将来的に助成金や補助金などの制度を活用できる可能性が広がり、事業拡大の助けになります。

経費処理と税務メリット

赤字の繰越控除

売上ゼロの状況でも、販促活動や設備投資などで経費が発生することがあります。青色申告を選択しておけば、こうした経費や赤字を適切に処理することができ、特に赤字の場合は翌年以降の所得から繰り越して控除できる「欠損金の繰越控除」を利用できます。この制度を活用すれば、事業が立ち上がる前の段階から税務メリットを得ることができます。

売上ゼロでも確定申告は必要?メリットと注意点

収入がなくても申告する意義は大きい

欠損金繰越や還付などの可能性を知ろう

「売上がないのに確定申告をする必要はあるのだろうか?」という疑問を持つ個人事業主は多いです。しかし、たとえ年末時点で売上がゼロや赤字であっても、確定申告を行うことで得られるメリットは数多くあります。

赤字の繰越控除

最大3年間の赤字繰越

まず、青色申告を行うことで赤字を繰り越すことができるというメリットがあります。具体的には、今年の分を含めて最大3年間、赤字の繰越控除が可能です。適用条件を満たせば、最大5年や10年にわたって繰り越すこともできます。この赤字繰越控除により、翌年度や翌々年度に大きく利益が出た際に、過去の赤字と相殺することで課税所得を下げ、結果的に税額を軽減できます。赤字が確定しているのであれば、申告を怠るのは大きな損失となります。

事業の現状を把握しやすくする

経費整理と収支見直し

青色申告を行う際には、複式簿記の記帳や決算書の作成が必須となります。このプロセスを通じて、事業の現状を客観的に把握できるようになります。売上が伸び悩んでいる場合でも、支出や投資の最適化を考える機会となり、翌年度以降の戦略を立てるために有益です。申告書を作成する過程で、事業の収支を見直すことができるため、経営の改善点を見つけやすくなります。

所得税の還付を受ける可能性

他の所得と合算して税額を調整

もし他に給与所得(会社員との兼業など)がある場合、確定申告を通じて売上なしの事業赤字を反映させることができます。これにより、年間の総所得が減少し、源泉徴収で引かれた所得税の一部が還付される可能性があります。売上ゼロやマイナスであっても、こうした還付効果によって手元にお金が戻ってくることがあります。これにより、損をしないためにも期限内に申告を行うことが重要です。

申告しない場合のリスク

事務作業を怠るリスク

確定申告を行うためには、帳簿付けや領収書の整理など、事務作業に時間を割く必要があります。手間を省いて申告をしない道を選ぶ人もいるかもしれませんが、結果的に後で利点を失うリスクが高いと言えます。例えば、将来年収が大幅に増加した際に、過去の欠損金繰越を活かせないなどのデメリットが生じる可能性があります。

個人事業主が売上ゼロからの再起を図るための戦略

資金繰りや事業計画の見直し、経費最適化で次のステップへ進もう

個人事業を立ち上げたばかりで、売上がなかったり赤字が続いたりする状況は珍しくありません。しかし、この状態を乗り越え、将来の収益化を目指すためには、以下のような戦略や工夫が必要です。

資金繰りと生活費の管理

キャッシュフローを安定させる

まずは、事業と生活の両面で支出を見直し、キャッシュが尽きないように対策を立てましょう。銀行融資や助成金の利用を検討する場合、開業届を提出していることが前提になることが多いため、早い段階で手続きを済ませるのが賢明です。また、生活費を抑え、他の収入源(副業やバイトなど)を確保することも有効な手段です。

事業計画・目標の再設定

売上増加のための戦略

売上を増やすためには、商品・サービスの内容やターゲットを再設定する必要があります。見込客がどこにいるのか、どのようなニーズがあるのかを改めて調査し、提供できる価値をしっかりアピールしましょう。SNSやブログを活用して自身の専門性や実績を発信することで、新規顧客を獲得しやすくなります。

経費の最適化

固定費の見直しと節税

売上ゼロの時こそ、経費管理が重要です。家賃や通信費などの固定費を極力抑える工夫や、必要なサービスだけを利用する形に切り替えることで、負担を軽減できます。青色申告特別控除を適用するためには、帳簿をしっかり整え、経費を漏れなく計上することも節税につながります。

外部リソース・専門家の活用

税理士やコンサルタントからのアドバイス

税理士やコンサルタント、先輩事業主などからアドバイスをもらうことで、短期間で効果的な対策を講じることができます。特に税務や法務に関する知識が不十分だと、売上がない時期でも余計なペナルティやリスクを被ることがあります。専門家の助言を受けることで、こうしたリスクを減らし、事業運営における不安を軽減できます。

営業活動の強化

積極的な営業とマーケティング

商品・サービスの良さを知ってもらうためには、営業活動やマーケティングが不可欠です。クラウドソーシングサイトを利用したり、SNSで情報発信を増やしたり、既存の知人や前職の繋がりに声をかけるなど、積極的に仕事を獲得する行動を意識的に増やしましょう。

確定申告を簡単にするには

タックスナップは、フリーランスや個人事業主のために開発された画期的なクラウド型会計ソフトです。スマートフォンだけで経理や確定申告をスムーズに完結させることができ、ユーザーの利便性と安心を両立した設計が特長です。

今なら2週間無料で始められるチャンス!

丸投げ仕分け & スワイプ機能

タックスナップの「スワイプ仕分け」機能は、金融機関と連携していれば、スマホで経費や売上を右、プライベートを左にスワイプするだけで、手間なく直感的に仕分けが完了します。また、「丸投げ仕分け」機能は、スワイプ操作すら省略したい方に最適で、すべての仕分けをタックスナップ側が自動で処理。1,000件の仕分けも約10秒で完了するため、驚くほど効率的に仕分けが行えます。

税理士監修の税務調査リスクチェック

確定申告の際に多くの方が不安を感じるのが税務調査ですが、タックスナップでは税理士監修の「税務調査リスクチェック」機能を搭載。申告内容をシステムがチェックし、リスクのある項目をユーザーに知らせてくれるため、税務調査への対策がしやすくなり、安心して確定申告を完了できます。

他会計ソフトからのスムーズな乗り換え

既に他の会計ソフトを利用している場合も、タックスナップへの移行は非常に簡単です。データのインポート機能が備わっており、過去のデータもシームレスに引き継げるので、乗り換えの手間をかけずにスムーズに使用を開始できます。

スマホで提出まで完結

経理業務の全てがスマホで完結します。確定申告の書類作成から提出まで、スマホでの操作で簡単に進められ、時間と手間を大幅に削減します。

レシート読み取り機能で経費管理が簡単

レシートを手作業で入力する手間を省くため、タックスナップは高精度の「レシート読み取り」機能を搭載。スマホのカメラでレシートを撮影するだけで、瞬時に必要な情報を読み取り、データを自動で整理して仕訳に反映させます。これにより、経費入力のミスを減らし、時間を節約できます。

タックスナップは、シンプルで使いやすく豊富な機能で、フリーランスや個人事業主の経理の手間を劇的に軽減します。今すぐタックスナップを使い始めて、経理業務をもっとスマートにしましょう。

まとめ

売上がゼロでも、個人事業主として見落としてはならない手続きやメリットがあります。具体的には開業届の提出で、将来的に青色申告特別控除を受けられるなどの恩恵を得られます。また、収益がない期間であっても確定申告を行えば、赤字を繰り越すことで将来の利益と相殺できる可能性もあるのです。

事業が軌道に乗るまでの間、経費や生活費の管理をしっかりと行い、不必要な支出を避けながら宣伝や顧客開拓に注力することが重要となります。売上が出ない期間が続くと不安にもなりますが、きちんと手続きを行い、長期視点で努力を重ねれば、チャンスが巡ってきた際にスムーズに軌道に乗せる土台が整います。

タックスナップは、簡単さと安心感を兼ね備え、フリーランスや個人事業主の経理・確定申告をサポートする強力な会計ツールです。スワイプで手軽に取引を仕分けし、自動仕分けで更に効率を追求。税務調査リスクチェックで安心感を高め、スマホ一台で提出まで完結できる便利さで、経理のストレスを大幅に軽減します。他会計ソフトからの乗り換えも簡単なので、今すぐ試してみる価値があります。

今なら2週間無料で始められるチャンス!

よくある質問

売上がまったくないのに法人化を考えるメリットはありますか?

通常、売上が出ていない段階で法人化するのは維持コスト(法人住民税の均等割など)を考えると負担が大きく、メリットが少ないです。個人事業主としてまず実績を作り、所得が増えてきたタイミングで法人化を検討する方法が一般的です。ただし、業種や取引先の要望によっては早めに法人化が有利な場合もあるため、個別に検討が必要です。

売上ゼロの期間が長引く場合、廃業届を出したほうが良いのですか?

状況によりけりです。数年間ほとんど活動がなくとも、将来再開する予定があるならあえて廃業届を出さずに継続する例も見られます。ただし、事業を事実上停止しているのに届出を放置すると、青色申告特別控除が使いにくくなるなど不都合が生じる可能性もあるので注意が必要です。再開の見込みが薄いなら、税理士に相談しながら廃業手続きも視野に入れて判断しましょう。

確定申告でカンタンと安心を両立した3つの魅力