「仕事用に買った衣装代は経費にできるの?」と疑問に思ったことはありませんか。スーツや衣装、装飾品などの服に関する出費は、業種や使い方によって経費にできる場合とできない場合があります。この記事では、服を経費として計上できる条件、勘定科目の選び方、仕訳のポイント、さらには家事按分の考え方まで わかりやすく解説します。

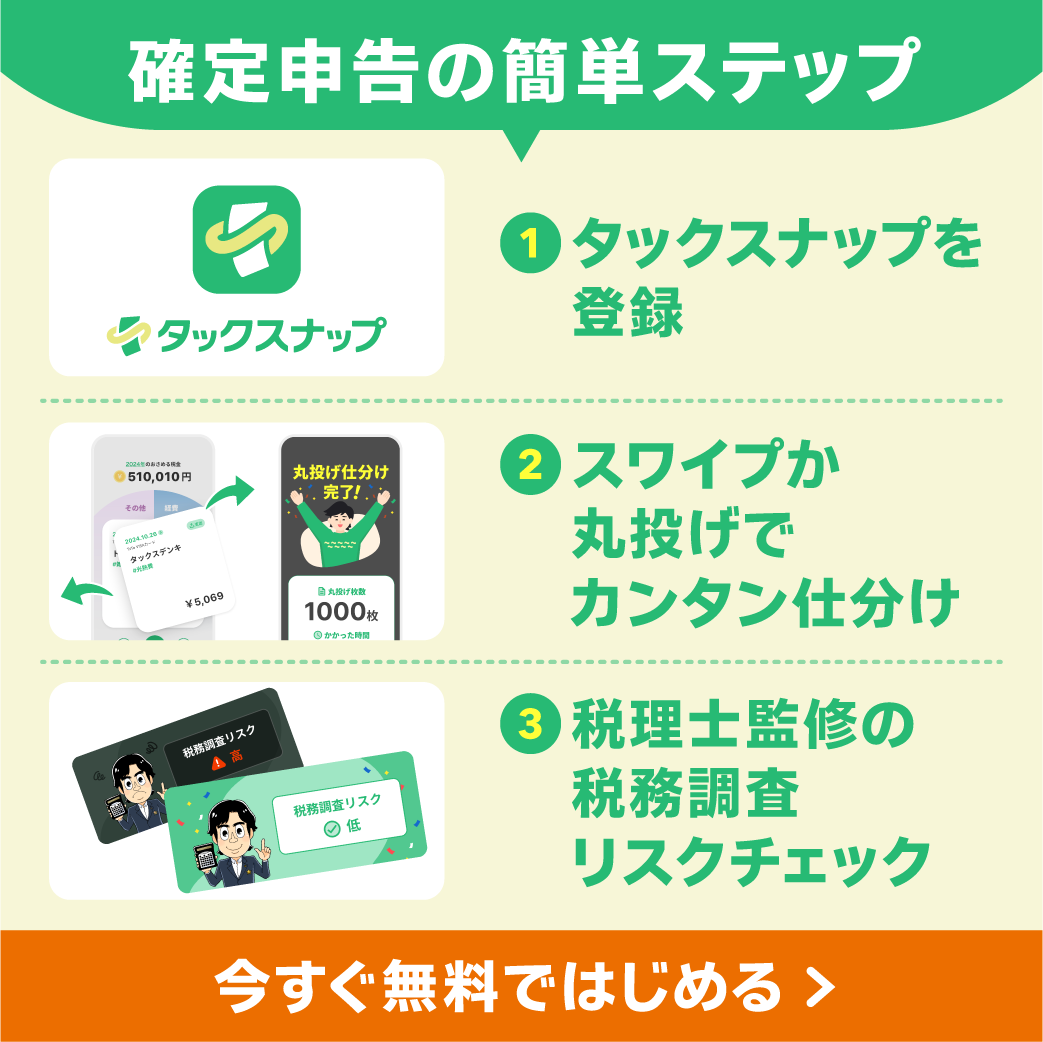

タックスナップは、フリーランスや個人事業主に特化したクラウド型会計ソフトで、”カンタン”・”安心”に特化したスマホだけで経理から確定申告まで完結できるアプリです。特徴的なスワイプ仕分けは、従来と比較し手間を1/10以下に削減することができ、丸投げ仕分けは1,000件を10秒程度で仕分けする画期的な機能です。また安心を担保するために、税理士監修の税務調査リスクチェック機能も搭載。さらに、他の会計ソフトからのデータ移行もスムーズに行え、経理業務を効率的にサポートします。

今なら2週間無料で始められるチャンス!

田淵 宏明

田淵 宏明

【所属】

税理士法人Five Starパートナーズ 代表税理士

【経歴】

大阪府豊中市出身。関西学院大学経済学部卒業後、中原会計事務所に入所。2001年に税理士試験全科目合格。その後、新日本アーンスト・アンド・ヤング税理士法人で国際税務業務に従事。2005年にヒロ☆総合会計事務所を設立し、2022年に税理士法人Five Starパートナーズへ組織変更。また、YouTubeチャンネル「税理士YouTuberチャンネル!!」を運営し、税務や経営に関する情報を発信している。

保有資格: 税理士

※詳細やご自身の状況に応じた適切な対応については、税理士等の専門家にご相談ください。

確定申告でカンタンと安心を両立した3つの魅力

衣装代は経費にできる?基本的な考え方とは

私的利用と業務利用の違いが判断の分かれ目

服が経費として認められるかどうかの最も大きな判断基準は、「私的利用ではなく、業務上必要であるかどうか」です。例えばスーツは、ビジネスシーンで着用することが多く、仕事に関連しているように思えますが、税務上は「私用にも使える」という判断がされやすいため、原則として経費にはできません。

一方で、テレビ出演や販促イベントなど、特定の業務のためだけに着用される衣装は経費として認められるケースがあります。業務の専用性が高いかどうかを客観的に証明できることが大切です。

経費にできる服の具体例とは?

業務専用の制服や衣装、演出用コスチュームなど

たとえば、飲食店の制服、スタッフ用のTシャツ、舞台やYouTube撮影で使う衣装などは「私的に使用できない」「業務に明確に必要」と判断されるため、経費にすることが可能です。また、これらの衣装は「消耗品費」や「販売促進費」として仕訳されることが多いです。

しかし、いくら業務上使用していると主張しても、スーツや普段着とみなされる服は、税務署に否認されるリスクがあります。職種によって判断が分かれるため、自分の業務との関連性を明確にしておくことが重要です。

経費にできない服の代表例とは

ビジネススーツ・フォーマルウェア・ブランド衣服

見た目はビジネス用途であっても、日常的に使えるスーツやフォーマルウェアは経費として認められないことがほとんどです。たとえ仕事のために購入したとしても、「私用との区別がつかない」と判断されてしまいます。

同様に、高級ブランドの私服やおしゃれ着は、仮にSNS投稿や宣材写真用であっても、業務との関連性が不明確であれば経費対象にはなりません。税務署の視点では「生活に必要な衣類」とされるため、節税目的で計上するのは避けるべきです。

勘定科目の選び方と仕訳方法

消耗品費・販売促進費・福利厚生費など用途に応じて判断

衣装代を仕訳するときは、用途や金額によって勘定科目を選びます。まず10万円未満で業務に使う衣装なら「消耗品費」が一般的です。イベント出演や広告撮影など販売促進を目的に着用する場合は「販売促進費」を用い、従業員が日常的に着る制服であれば「福利厚生費」に計上します。一方、舞台衣装や高級スーツなど10万円以上で長期使用するものは資産計上となり、「工具器具備品」として減価償却するのが原則です。なお、個人事業主の場合はプライベート利用分を除外する「家事按分」が可能で、たとえば業務使用割合が60%なら購入額の60%だけを経費として認識できます。適切な勘定科目の選択と按分処理を行うことで、税務リスクを抑えつつ正確な損益計算が実現します。

高額な衣装は減価償却の対象になる場合も

10万円以上の衣装は一括計上できない可能性がある

購入費用が10万円を超える衣装については、原則として固定資産として計上し、数年かけて減価償却を行う必要があります。例えば、年に数回しか使用しない撮影用のドレスやコスチュームがこれに該当します。

減価償却費として処理することで、1年で全額を経費化することはできませんが、毎年一定額を経費として計上できます。ただし、事業の種類や用途によって例外もあるため、迷ったときは税理士に確認するのが確実です。

個人事業主が服を経費にする際の注意点

家事按分のルールを守る・証拠資料を残しておく

個人事業主の場合、衣服の経費計上には特に注意が必要です。業務と私用の割合を明確にし、「家事按分」の考え方で費用を分割することが求められます。例えば、衣装の使用頻度や業務内容、撮影スケジュールなどを記録しておくと、正当性を証明しやすくなります。

また、レシートや請求書、撮影現場の写真、SNS投稿の記録などを保管しておくことも重要です。税務調査が入った際に、業務使用の証拠として提出できる資料を用意しておきましょう。

タックスナップなら”簡単”かつ”安心”に確定申告が可能!

タックスナップは、フリーランスや個人事業主のために開発された画期的なクラウド型会計ソフトです。スマートフォンだけで経理や確定申告をスムーズに完結させることができ、ユーザーの利便性と安心を両立した設計が特長です。

今なら2週間無料で始められるチャンス!

丸投げ仕分け & スワイプ機能

タックスナップの「スワイプ仕分け」機能は、金融機関と連携していれば、スマホで経費や売上を右、プライベートを左にスワイプするだけで、手間なく直感的に仕分けが完了します。また、「丸投げ仕分け」機能は、スワイプ操作すら省略したい方に最適で、すべての仕分けをタックスナップ側が自動で処理。1,000件の仕分けも約10秒で完了するため、驚くほど効率的に仕分けが行えます。

税理士監修の税務調査リスクチェック

確定申告の際に多くの方が不安を感じるのが税務調査ですが、タックスナップでは税理士監修の「税務調査リスクチェック」機能を搭載。申告内容をシステムがチェックし、リスクのある項目をユーザーに知らせてくれるため、税務調査への対策がしやすくなり、安心して確定申告を完了できます。

他会計ソフトからのスムーズな乗り換え

既に他の会計ソフトを利用している場合も、タックスナップへの移行は非常に簡単です。データのインポート機能が備わっており、過去のデータもシームレスに引き継げるので、乗り換えの手間をかけずにスムーズに使用を開始できます。

スマホで提出まで完結

経理業務の全てがスマホで完結します。確定申告の書類作成から提出まで、スマホでの操作で簡単に進められ、時間と手間を大幅に削減します。

レシート読み取り機能で経費管理が簡単

レシートを手作業で入力する手間を省くため、タックスナップは高精度の「レシート読み取り」機能を搭載。スマホのカメラでレシートを撮影するだけで、瞬時に必要な情報を読み取り、データを自動で整理して仕訳に反映させます。これにより、経費入力のミスを減らし、時間を節約できます。

タックスナップは、シンプルで使いやすく豊富な機能で、フリーランスや個人事業主の経理の手間を劇的に軽減します。今すぐタックスナップを使い始めて、経理業務をもっとスマートにしましょう。

まとめ

服の購入費用を経費にできるかどうかは、「業務専用性」と「私用との明確な区別」がカギとなります。スーツや普段着は原則NGですが、撮影用衣装やスタッフ制服、イベント用のコスチュームなどは経費計上が可能です。勘定科目の選定や仕訳方法にも注意が必要で、家事按分や減価償却のルールも押さえておきましょう。

業務との関連性をきちんと記録し、正しく経費処理を行えば、税務リスクを避けつつ節税にもつながります。迷ったときは税理士に相談するのも賢明です。

タックスナップは、簡単さと安心感を兼ね備え、フリーランスや個人事業主の経理・確定申告をサポートする強力な会計ツールです。スワイプで手軽に取引を仕分けし、自動仕分けで更に効率を追求。税務調査リスクチェックで安心感を高め、スマホ一台で提出まで完結できる便利さで、経理のストレスを大幅に軽減します。他会計ソフトからの乗り換えも簡単なので、今すぐ試してみる価値があります。

今なら2週間無料で始められるチャンス!

よくある質問

スーツはどんな場合でも経費にできないの?

基本的に、スーツは私用との区別が難しいため経費計上が認められません。ただし、制服として会社が支給し、従業員が業務中のみ着用していると証明できれば、経費として認められる可能

撮影で使う私服風の衣装は経費になる?

明確に業務用とわかる場合、経費として計上できます。たとえば、芸能活動や動画撮影でのみ使う衣装であれば、「販促用衣装」として仕訳可能です。私用で着ないことが条件になります。

確定申告でカンタンと安心を両立した3つの魅力